- Home>

- 銘柄一覧(4000 ~ 4499)>

- サンエー化研(4234)

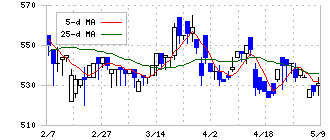

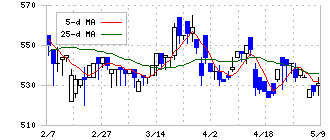

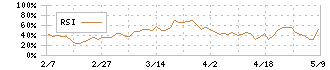

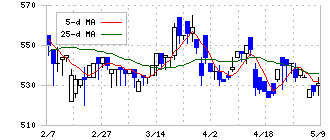

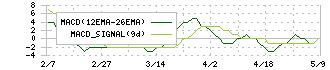

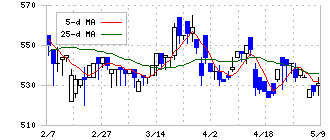

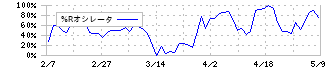

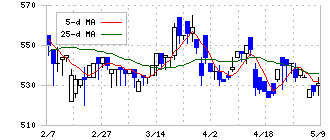

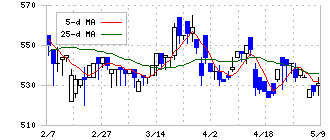

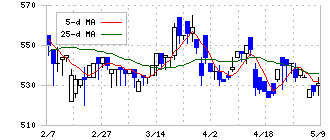

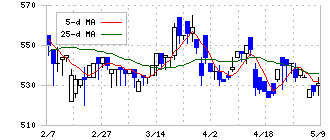

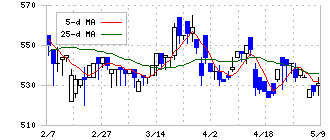

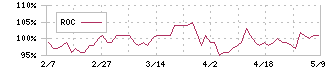

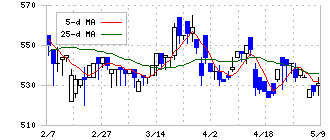

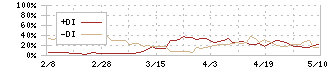

各種テクニカル指標から本日6/30(月)のサンエー化研の分析結果をまとめました。分析の集計は毎日17:40~18:00の間に更新しています。

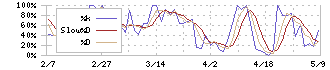

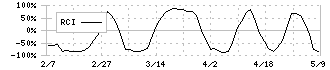

「ファスト・ストキャスティクス」の 1指標から買いシグナル、売りシグナルも「ボリンジャーバンド(25日)」の 1指標から出ています。売買シグナルの発生数が同数のため、今後の相場の方向性がどちらに向くのか、現時点で判断するのは難しいところです。

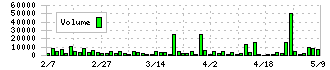

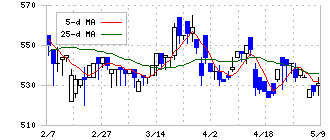

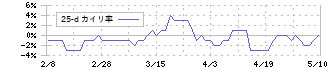

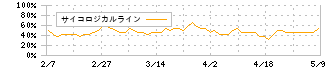

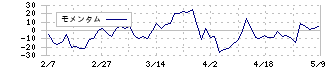

過去10日の各日のテクニカル分析による売買シグナル数と売買シグナルから見る相場の過熱感

(買われ過ぎ・売られ過ぎ)を表示しています。

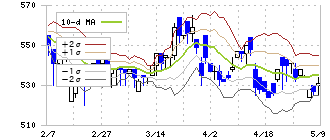

| +2σ | -2σ | 売買シグナル発生有無 | |

| ボリンジャーバンド(10日) | 562 | 538 |

|

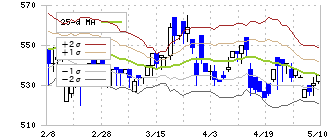

| ボリンジャーバンド(25日) | 556 | 540 |

|

| %D | %K | Slow%D | 売買シグナル発生有無 | |

| ファスト・ストキャスティクス | 51% | 63% | - |

|

| スロー・ストキャスティクス | - | 55% |

|

| 売買シグナル発生有無 | ||

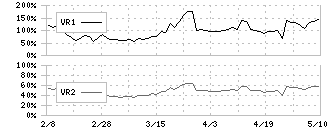

| VR① | 103% |

|

| VR② | 51% |

|

Home

Home 買いシグナル多数銘柄

買いシグナル多数銘柄 上がり始め 狙い目銘柄

上がり始め 狙い目銘柄 ストップ高・ストップ安

ストップ高・ストップ安 スクリーニング

スクリーニング ゴールデンクロス

ゴールデンクロス テクニカル指標ランキング

テクニカル指標ランキング 話題の銘柄

話題の銘柄 売りシグナル多数銘柄

売りシグナル多数銘柄 デッドクロス

デッドクロス 日経平均テクニカル指標

日経平均テクニカル指標 銘柄一覧

銘柄一覧 売買シグナル

売買シグナル